クリスマスが近づき、街がイルミネーションで彩られる12月。

実は、この季節には株式市場にも特別な傾向があることをご存知でしょうか。

「サンタクロースラリー」や「掉尾の一振(とうびのいっしん)」という言葉を耳にしたことはありますか。

これらは12月に株価が上がりやすい現象「12月アノマリー」を表しています。

過去のデータによると、日経平均株価は年末から春にかけて約70%の確率で上昇しているのです。

年末の市場動向を理解することで、新しい年を良いスタートで迎える準備ができるでしょう。

この記事では、12月アノマリーの仕組みやその背景、そして活用しやすい投資戦略をわかりやすく紹介します。

年末の相場の流れを知ることで、新しい年をより良いスタートで迎えられるでしょう。

【記事のポイント】

- 12月に株価が上昇しやすい理由と統計データが分かる

- 掉尾の一振とサンタクロースラリーの違いを理解できる

- 年末に向けた具体的な投資戦略が学べる

- 注目すべき業種・セクターが明確になる

12月アノマリーとは?

株式市場には、特定の時期に繰り返し現れる価格変動のパターンがあります。

その中でも12月は特に注目される月です。

なぜこの時期に株価が上がりやすいのか、統計データと投資家の行動から見ていきましょう。

【このセクションのポイント】

- 12月アノマリーの定義と統計的な根拠

- 日本市場とアメリカ市場のデータ比較

- 株価上昇を後押しする3つの要因

統計で見る12月の株価上昇傾向

12月アノマリーとは、株式市場が12月に上昇しやすい傾向のことです。

この現象は、日本とアメリカの両方の市場で確認されています。

過去の統計が、その信頼性をしっかりと示しています。

日本市場のデータを見てみましょう。

過去30年間の日経平均株価では、12月の上昇率が他の月と比べて高い傾向にあります。

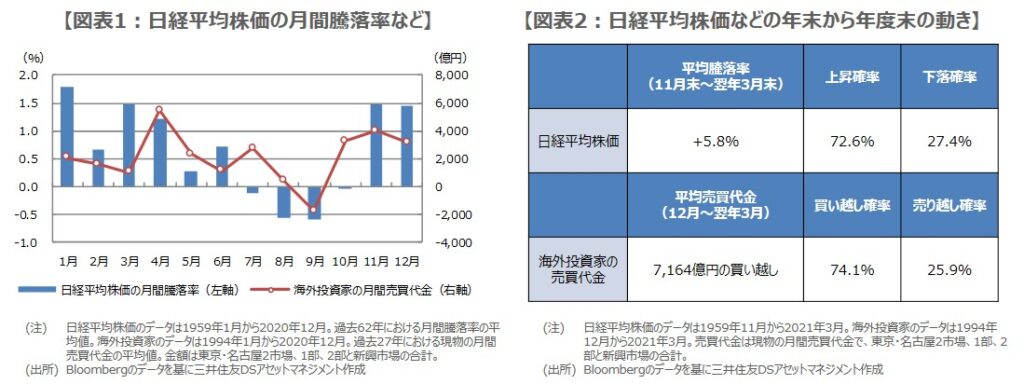

三井住友DSアセットマネジメントの調査によると、日経平均株価は年末から翌年の春にかけて上昇することが多く、過去62年のデータでは72.6%の確率で上昇しているという結果が出ています。

アメリカ市場でも同じ傾向が見られます。

S&P500指数(アメリカを代表する500社の株価指数)では、12月の上昇率が他の月よりも高い水準を保っています。

投資に絶対はないので、12月に必ず株価が上がるとは限りません。

しかし、約70%以上の確率で上昇しているという事実は、投資判断の参考として十分に価値があるでしょう。

12月に株価が上がりやすい3つの理由

なぜ12月にこのような現象が起こるのでしょうか。

その背景には、市場参加者の行動パターンと季節特有の要因が関係しています。

1. 機関投資家の年末の動き

機関投資家とは、保険会社・年金基金・投資信託など、大きな資金を運用する組織のことです。

特に欧米のヘッジファンド(高度な投資戦略で利益を追求する投資ファンド)は、年末の決算を前に運用成績を良く見せたいと考えます。

大口の資金が市場に流れ込むことで、株価全体を押し上げる力となります。

そのため、12月は株を積極的に買い増す動きが起こりやすくなります。

大口の資金が市場に流れ込むことで、株価全体を押し上げる力となります。

2. 損出し売りの一巡

年末が近づくと、多くの投資家は税金対策として「損出し売り(タックスロスセリング)」を行います。

これは、値下がりした株を売って損失を確定させることで、課税される利益を相殺(差し引き)する方法です。

この動きが11月下旬から12月初めに集中することで、一時的に株価が下がることがあります。

しかし、売りが一巡すると、押し目買いが入りやすくなります。

その結果、12月中旬以降に株価が持ち直す傾向が見られるのです。

3. 年末の楽観ムードの影響

クリスマスや新年を控えた12月は、気持ちが明るくなりやすい季節です。

ボーナス商戦が盛り上がり、街全体が活気づく時期でもあります。

このポジティブな雰囲気は、投資家の心理にも大きく影響します。

「来年は良い年になるだろう」という期待が、株を買う意欲が強めるのです。

株価は経済の数字だけでなく、人々の感情や期待にも左右されます。

そのため、年末特有のポジティブな空気が、株価上昇の追い風になると考えられます。

株価には人の気持ちが反映されるんですね。

年末の明るいムードが、実際に市場を動かしているのはおもしろいです。

▼アノマリーについてもっと知りたい方は、11月の投資戦略もどうぞ▼

12月に見られる代表的な市場現象

12月アノマリーの中には、特に注目すべき動きがいくつかあります。

日本市場の「掉尾の一振(とうびのいっしん)」と、アメリカ市場の「サンタクロースラリー」です。

それぞれの特徴や違いを理解することで、より正確な投資判断につなげられるでしょう。

【このセクションのポイント】

- 掉尾の一振の意味と発生メカニズム

- サンタクロースラリーの具体的な期間と要因

- 日本とアメリカの市場における傾向の違い

日本市場の「掉尾の一振」

「掉尾の一振(とうびのいっしん)」とは、年末、特に大納会(12月の最終取引日)に向けて株価が上昇しやすくなる現象のことです。

「掉尾」は物事の終わりを、「一振」はひとつの動きを意味しています。

この現象の背景には、投資家の心理と資金の流れがあります。

年末が近づくと、「新しい年を良い形で迎えたい」という期待が高まり、駆け込み的に株を買う動きが見られます。

また、機関投資家が決算前に保有株の評価額を高めようとすることも影響しています。

運用成績を良く見せることで、翌年の資金流入を期待できるためです。

ただし、「掉尾の一振」は毎年必ず起こるわけではありません。

その強さは、その年の市場環境や経済状況によって変わります。

過去の傾向を踏まえながらも、冷静に相場を見極める姿勢が大切です。

アメリカ市場の「サンタクロースラリー」

アメリカ市場でよく知られているのが「サンタクロースラリー」です。

これは、12月の最終5営業日から翌年1月の最初の2営業日にかけて株価が上がりやすい現象を指します。

この期間が注目される理由は、投資家の行動パターンにあります。

多くのファンドマネージャーや機関投資家がクリスマス休暇に入るため、大口の売買が減少します。

市場の流動性は一時的に下がりますが、個人投資家の買いが相対的に目立つようになるのです。

さらに、クリスマスボーナスを受け取った人が、その資金の一部を投資に回すケースもあります。

ホリデーシーズン特有の明るく前向きな雰囲気が、投資意欲を高める要因になるのでしょう。

日米市場の違いを理解する

日本とアメリカでは、年末ラリーの現れ方に違いがあります。

日本市場では、12月全体を通して株価が上がりやすい傾向が見られます。

月初から徐々に上昇し、大納会(12月最終取引日)に向けてピークを迎えるケースが多いのです。

一方、アメリカ市場では、ラリーが月末に集中するという特徴があります。

サンタクロースラリーの期間である12月最終週から年明けの初旬にかけて、特に強い上昇が見られます。

この違いを理解しておくことは、投資のタイミングを考えるうえで非常に重要です。

日本株とアメリカ株の動き方を意識することで、それぞれの市場に合った戦略を立てやすくなるでしょう。

アノマリーは100%ではないので、参考程度に活用するのが良いですね。

過信は禁物です。

12月アノマリーを活用した投資戦略

理論を理解したあとは、実際にどう活かすかを考えてみましょう。

12月アノマリーは、タイミングを見極めることで投資成果を高めるチャンスになります。

ここでは、中長期と短期の2つの視点から、活用しやすい投資戦略を紹介します。

自分の投資スタイルやリスク許容度に合わせて、取り入れてみてください。

【このセクションのポイント】

- 11月買い・5月売りの中期戦略

- 年末に向けた短期戦略

- 注目すべき3つのセクター

中期戦略:11月買い・5月売り

投資の世界には、昔からよく知られた格言があります。

「Sell in May, and go away, but remember to come back in September.(5月に売って、9月に戻ってこい)」という言葉です。

これは、夏場は株価が停滞しやすく、秋から春にかけて上昇しやすいという経験則を表しています。

この考え方を応用したのが、「11月買い・5月売り」という中期的な投資戦略です。

この戦略の狙いは明確です。

12月アノマリーを含め、年末から春先にかけての上昇局面をとらえることです。

11月に購入し、翌年5月まで保有することで、次のような上昇要因をまとめて取り込めます。

- 12月:年末ラリー(掉尾の一振)

- 1月:新年相場(新しい年度への期待)

- 2〜4月:決算発表シーズンでの好材料

この方法のメリットは、複数の上昇タイミングを一度に狙える点です。

短期売買を繰り返すよりも、取引コストを抑えながら比較的安定したリターンを期待できます。

ただし、約半年間ポジションを保有するため、その間の市場変動リスクは避けられません。

予想外の経済ショックや企業業績の悪化があれば、損失につながる可能性もあります。

この戦略を実践する際は、分散投資を心がけ、一つの銘柄に資金を集中させないことが大切です。

複数の業種や地域に分けて投資することで、リスクを抑えながら安定的な成果を目指しましょう。

短期戦略:年末に向けた集中投資

もう一つの方法が、12月の上昇局面に狙いを定めた短期戦略です。

12月上旬から中旬にかけて株を購入し、年末の上昇タイミングで売却します。

この戦略では、どのセクター(業種)を選ぶかが成功の大きなポイントになります。

年末に特に注目されやすい3つのセクターを見ていきましょう。

1. 小売セクター

クリスマスや年末年始の商戦で、最も消費が活発になる時期です。

百貨店、家電量販店、eコマース関連企業などが恩恵を受けやすいでしょう。

近年はオンラインショッピングの普及により、eコマース企業の年末の売上は毎年伸び続けています。

消費者の購買意欲が活発になるこの時期は、関連銘柄の株価も上がりやすい傾向があります。

小売業は、クリスマスやセールなど身近なイベントが多いので、個人でも動きを読みやすいですよね。

2. 建設セクター

日本では、年度末(3月末)に向けた駆け込み需要や公共工事の増加が見込まれます。

その準備が始まる12月は、建設関連企業への期待が高まる時期です。

特に、政府の補正予算が成立するタイミングでは、公共事業関連の銘柄が注目されやすくなります。

インフラ整備や災害復旧工事など、国の予算が動く分野に関わる企業は要チェックです。

3. 情報通信セクター

年末から新年にかけては、企業のシステム更新やIT投資が活発になる時期です。

また、個人でもスマートフォンの買い替えやデジタルサービスへの加入も、年末年始に増える傾向があります。

クラウドサービス、セキュリティソフト、通信キャリアなど、幅広い分野で需要が高まります。

デジタル化が進む現在、このセクターの重要性は年々高まっているといえるでしょう。

これらのセクターに注目しつつ、個別企業の業績や株価チャートを確認してみてください。

より精度の高い投資判断につなげられるはずです。

▼投資の基本をしっかり学びたい方へ▼

▼投資の学びを深めたい方におすすめ▼

12月アノマリー:年末ラリーで投資戦略を成功させよう! まとめ

12月アノマリーは、統計的な裏付けを持つ興味深い市場現象です。

年末に向けて株価が上昇しやすい傾向を理解することで、投資戦略の選択肢が広げられるでしょう。

押さえておくべき3つのポイント

- 12月アノマリーの知識を活用する:過去のデータでは約70%以上の確率で年末から春先にかけて株価が上昇している

- 掉尾の一振やサンタクロースラリーに注目する:日本市場は12月全体、アメリカ市場は月末に注目

- アノマリーは絶対ではないため、リスク管理を徹底する:分散投資と損切りラインの設定を忘れずに

年末ラリーは、投資家にとって一年を締めくくる重要なタイミングです。

機関投資家の動きや損出し売りの一巡、そして季節特有の楽観ムードが重なり、市場には上昇の追い風が吹きます。

ただし、アノマリーはあくまで「傾向」であり「確実性」ではありません。

世界経済の動向や突発的な出来事によって、市場は大きく動く可能性もあります。

そのため、自分の投資スタイルとリスク許容度を見極めることが大切です。

中期で安定を目指すのか、短期でチャンスを狙うのか。どちらの場合も、無理のない範囲で実践しましょう。

年末ラリーは投資の好機です。

このチャンスを逃さず、賢く活かしてみてください。

良い一年の締めくくりと、新しい年の素晴らしいスタートを迎えられることを願っています。

年末ラリーの熱気が冷めやらぬ中、次に気になるのは新年の相場ですよね。

▼年明けの「1月効果」について、こちらの記事で詳しく解説しています▼

▼ さらに投資の視野を広げたい方は▼

▼投資の考え方を根本から学びたい方はこちら

▼複数の収入源で安定した資産形成を目指すなら

【時間とお金を自由に】セブンポケッツで、理想のライフスタイルを実現

コメント